Kredyt na działalność gospodarczą – co warto o nim wiedzieć?

Nie da się zaprzeczyć, że do prawidłowego funkcjonowania firmy niezbędna jest płynność finansowa – czyli pieniądze. Niestety utrzymanie firmy nierzadko wiąże się z wysokimi kosztami, a gotówki czasem brak. Co zrobić w takiej sytuacji? Rozwiązaniem są kredyty na działalność gospodarczą. Jakie są rodzaje kredytów firmowych i co warto o nich wiedzieć? Zobacz, jak uzyskać dodatkowe środki na rozwój firmy.

Kredyty dla nowych firm

Początki zwykle bywają najtrudniejsze – szczególnie przy zakładaniu firmy. Nic więc dziwnego, że wielu przedsiębiorców szuka pomocy finansowej. Takim rozwiązaniem jest kredyt dla nowych firm. Co warto o nim wiedzieć? Przede wszystkim warto pamiętać, że udzielenie jakiegokolwiek zobowiązania przez bank wiąże się z weryfikacją zdolności kredytowej. Z tego względu początkujący przedsiębiorcy nierzadko mają problem z uzyskaniem kredytu dla firmy. To właśnie dlatego powstało rozwiązanie takie jak kredyt na start. Zobowiązanie to skierowane jest do młodych firm, w tym także tych, które funkcjonują na rynku krócej niż pół roku. Jak ubiegać się o kredyt na start?

Kredyt na start, to jak już wiesz, propozycja dla młodych, lub całkiem nowych firm, które potrzebują finansowego wsparcia. Rozwiązanie tego typu przeznaczone jest dla działalności, które są na rynku krócej niż 12 lub 18 miesięcy. Termin ten zależy od danej oferty. Jak ubiegać się o kredyt, będąc młodą firmą? Dużym ułatwieniem jest fakt, że wniosek o kredyt na start można złożyć online. Wystarczy wypełnić odpowiedni formularz oraz dołączyć do niego biznesplan i wymagane przez bank załączniki. Najczęściej jest to zaświadczenie o niezaleganiu z płatnościami w ZUS-ie oraz Urzędzie Skarbowym. Bank może wymagać również potwierdzenia wpisu do Centralnej Ewidencji i Informacji o Działalności Gospodarczej. Po złożeniu wniosku pozostaje tylko czekanie. Bank po weryfikacji kontaktuje się z klientem, żeby dopełnić formalności oraz przedstawić ofertę kredytową. Warto jednak pamiętać, że kwoty kredytów na start zazwyczaj są niewielkie – zwykle wynoszą maksymalnie kilkadziesiąt tysięcy złotych. Taka opcja jest jednak nie tylko dobrym wsparciem, ale daje także możliwość budowania historii kredytowej firmy. Dzięki temu w przyszłości będziesz mógł liczyć na finansowanie w wyższej kwocie.

Ranking kredytów firmowych

Wybór kredytu firmowego nie należy do najprostszych działań. Oferta powinna być ściśle dopasowana zarówno do naszych potrzeb, jak i realnych możliwości finansowych. Jak więc wybrać idealny kredyt firmowy? Jedną z opcji jest skorzystanie z rankingu dostępnych na rynku ofert. Ranking kredytów firmowych uwzględnia różne czynniki – na przykład oprocentowanie, maksymalną kwotę, którą można uzyskać, okres spłaty itp. Dzięki temu nie musisz samodzielnie szukać i porównywać powyższych kwestii. A byłoby to czasochłonne zadanie. Tym sposobem możesz więc zaoszczędzić cenny czas, który przy prowadzeniu własnej firmy jest niezwykle ważny.

Alternatywą dla rankingów kredytów firmowych jest skorzystanie z pomocy pośrednika kredytowego. Specjalista w pierwszej kolejności pomoże określić zdolność kredytową Twojej firmy. Weźmie uwagę także konkretne potrzeby oraz może wesprzeć Cię w procesie tworzenia biznes planu. Następnie do tych rzeczy dobierze idealną ofertę kredytową. Dzięki temu możesz mieć pewność, że spłata zobowiązania finansowego nie obciąży budżetu Twojej firmy, za to kredyt wesprze ją w rozwoju. Co ważne, wsparcie pośrednika możesz uzyskać nie tylko przy wyborze kredytu firmowego, ale także w trakcie kompletowania niezbędnych dokumentów oraz wypełniania wniosku.

Kredyt dla firm kalkulator – jak z niego skorzystać?

Zastanawiasz się, jak ułatwić sobie proces porównywania ofert kredytów firmowych? A może chcesz sprawdzić, czy dana oferta faktycznie jest opłacalna? Pomoże Ci w tym kalkulator firmowy. Takie rozwiązanie jest dużym ułatwieniem, ponieważ oblicza wartości za nam. Kalkulator kredytów firmowy to zaawansowane narzędzie, które służy do symulacji miesięcznych kosztów i wysokości rat kredytu firmowego. Dzięki temu możesz ocenić, czy stać Cię na spłatę danego zobowiązania. Jak dokonać wiarygodnych obliczeń? Przede wszystkim musisz wybrać rodzaj kredytu firmowego – wśród ofert banku znajdziesz kredyt dla firm inwestycyjny, obrotowy, gotówkowy, hipoteczny, czy w rachunku bieżącym. Następnie podaj interesującą Cię kwotę oraz oprocentowanie. Na podstawie tych danych kalkulator kredytu firmowego obliczy wysokość miesięcznych rat oraz koszt całkowity zobowiązania. Pamiętaj jednak, że obliczenia kalkulatora kredytów firmowych są bardzo podstawowe. Dają więc ogólne rozeznanie, ale docelowa oferta banku może się nieco różnić.

Kredyt na rozwój firmy

Prowadzenie działalności gospodarczej wiąże się z wieloma inwestycjami. Nie da się rozwijać firmy bez wkładania w nią odpowiednich środków. Jednak te nie zawsze są dostępne. Z tego względu wielu przedsiębiorców decyduje się na zaciągnięcie kredytu na rozwój firmy. Jakie są zalety takie rozwiązania i jakie warunki trzeba spełniać?

Przede wszystkim warto wiedzieć, że banki niechętnie udzielają zobowiązań świeżo założonym firmom. Wynika to z tego, że takie działalności nie mogą wykazać się odpowiednią zdolnością kredytową, ponieważ jeszcze jej nie posiadają. Co więcej, nie mają stabilnej pozycji na rynku, więc banki nie chcą ryzykować pożyczaniem funduszy firmom, które zaraz mogą się zamknąć. Istnieją jednak oferty skierowane do młodych przedsiębiorstw – czyli kredyty na start. Jednak najpopularniejsze produkty bankowe skierowane są do firm, które działają na rynku dłużej niż 12 miesięcy.

Kredyt na rozwój firmy posiada jednak wiele zalet. Przede wszystkim dzięki temu rozwiązaniu możesz wesprzeć działalność swojej firmy – zarówno długoterminową, jak i bieżącą. To bardzo dobry sposób na utrzymanie płynności finansowej, która jest niezbędna do prawidłowego funkcjonowania firmy. Dzięki dodatkowym środkom możesz zakupić także niezbędny sprzęt, czy oprogramowania. Co jeszcze warto wiedzieć o kredycie firmowym? Przede wszystkim, że z reguły kredyty dla firm są zobowiązaniami krótko lub średnio terminowymi. Nierzadko okres spłaty nie przekracza jednego roku. Co więcej, jak już wiesz, nie wszystkie rodzaje kredytów firmowych skierowane są do nowych podmiotów. Wynika to z tego, że banki udzielając zobowiązania, biorą pod uwagę przychody przedsiębiorstwa, a także jego wydatki.

Rodzaje kredytów na działalność gospodarczą

Pod pojęciem kredytów firmowych kryje się kilka produktów. Co je łączy? Przede wszystkim to, że są skierowane do przedsiębiorstw. Po drugie są bardzo dobrym wsparciem finansowym – zarówno z perspektywy krótko, jak i długoterminowej. Jakie są rodzaje kredytów na działalność gospodarczą? Zobacz, na co możesz przeznaczyć środki z konkretnych produktów i jak się o nie ubiegać.

Kredyt obrotowy

Jednym z popularniejszych produktów finansowych wśród przedsiębiorców jest kredyt obrotowy. To zobowiązanie możemy przeznaczyć na finansowanie bieżącej działalności, na przykład wypłaty dla pracowników, zatowarowanie, zakup półproduktów, koszty administracyjne itp. Co ważne, z reguły jest to zobowiązanie krótko lub średnioterminowe – okres spłaty zazwyczaj nie przekracza jednego roku. Kredyt obrotowy może być udzielony w rachunku bieżącym. W takim przypadku na koncie przedsiębiorstwa powstaje debet o określonej wysokości. Po spłacie zobowiązanie możesz skorzystać z niego ponownie.

Główną zaletą kredytu obrotowego dla firm jest łatwy dostęp do środków oraz możliwość szybkiego przeznaczenia ich na konkretny cel. Jak już wiesz, cele mogą być różne, jednak związane z bieżącą działalnością gospodarczą. Kredyt obrotowy dla firm jest wsparciem w utrzymaniu płynności finansowej. Dzięki temu możesz umocnić swoją pozycję na rynku. Co bank bierze pod uwagę, oceniając wnioskodawcę? Przede wszystkim wiarygodność przedsiębiorstwa, jego sytuację finansową oraz obroty. Im silniejsza pozycja rynkowa firmy, tym lepsze warunki kredytowe bank może zaoferować. Kredyty obrotowe mogą przybierać także formę linii kredytowych, które pozwalają na stały i stosunkowo tani dostęp do dodatkowych środków finansowych.

Kredyt w rachunku bieżącym

Kredyt w rachunku bieżącym to rozwiązanie, które jest nieco zbliżone do kredytu obrotowego. W takim przypadku firma zyskuje prawo do krótkotrwałego debetu na rachunku bieżącym. W ramach tego zobowiązania możesz korzystać z ustalonego limitu zadłużenia. Spłata następuje dopiero w momencie, gdy na rachunku pojawiają się pierwsze wpływy. Co ważne, każdy nowy wpływ w pierwszej kolejności będzie przeznaczony na spłatę zobowiązania. Środki z tego zobowiązania również możesz przeznaczyć na bieżącą działalność gospodarczą.

Kredyt inwestycyjny

Kredyt inwestycyjny dla firm to propozycja skierowana do firm, które potrzebują wsparcia finansowego w rozwoju. Jak sama nazwa wskazuje, rozwiązanie tego typu możesz przeznaczyć na kwestie związane z rozwojem działalności. Za dodatkowe fundusze możesz na przykład rozbudować siedzibę firmy, zakupić nowy sprzęt, wdrożyć innowacyjne rozwiązania technologiczne itp. Innymi słowy, kredyt inwestycyjny możesz przeznaczyć na wszelkie kwestie związane z rozwojem własnej działalności.

Kredyt hipoteczny

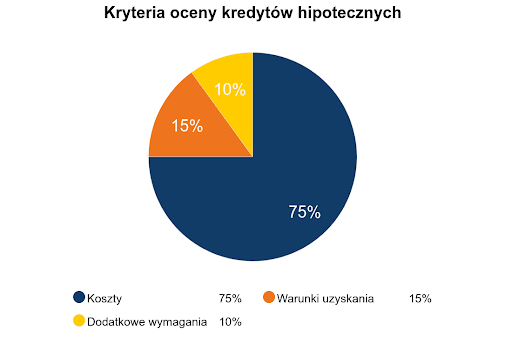

Choć kredyty firmowe są najczęstszym źródłem finansowania działalności gospodarczej, to nierzadko właściciele przedsiębiorstw zaciągają również zobowiązania w celach prywatnych. Przykładem może być kredyt hipoteczny dla firm. Co warto o nim wiedzieć? Przede wszystkim musisz wykazać, że Twoja firma posiada odpowiednią zdolność kredytową. Jednak przy wyliczaniu scoringu przez bank, nie każda branża punktowana jest tak samo. Niektóre z nich są oceniane niżej ze względu na większe ryzyko biznesowe. Do takich branż należy między innymi branża transportowa, ubezpieczeniowa, turystyczna, czy budowlana. Jak zwiększyć swoje szanse na uzyskanie zobowiązania? Przede wszystkim warto postarać się o jak najwyższy wkład własny oraz wykupienie ewentualnego ubezpieczenia.

Kredyt konsolidacyjny dla firm

Kredyt konsolidacyjny to zobowiązanie, które pozwala na połączenie kilku kredytów w jeden. Dzięki temu możesz pozbyć się uciążliwych zobowiązań i wyjść z długów. Kilka niewygodnych rat zamieniasz na jedną. Co więcej, masz możliwość obniżenia miesięcznej raty, a także wydłużenie okresu spłaty. To bardzo dobre rozwiązanie dla firm, które zaczynają mieć problemy ze spłatą kilku zobowiązań naraz. Pamiętaj jednak, żeby uzyskać takie zobowiązanie, Twoja firma musi posiadać odpowiednią zdolność kredytową. Jednak w przypadku kilku otwartych zobowiązań może być ona znacznie obniżona. Dlatego nie warto czekać, aż zaczną pojawiać się zaległości, ale działać jak najszybciej. Dzięki temu unikniesz większych kłopotów finansowych i szybko uporządkujesz budżet firmowy.

Faktoring

Faktoring polega na wykupieniu faktur przez faktora. Co to oznacza? Faktorant przekazuje na rzecz faktora fakturę sprzedażową, która dotyczy dóbr lub usług. Faktor (czyli bank lub przedsiębiorca) jest zobowiązany do wypłaty na rzecz faktoranta określonej kwoty. Faktor natomiast otrzymuje za swoje usługi wynagrodzenie zazwyczaj w postaci prowizji. Dzięki temu rozwiązaniu możesz utrzymać płynność finansową. Faktoring najlepiej sprawdzi się w przypadku firm, które chcą podwyższyć swoją płynność finansową, a jednocześnie chcą zabezpieczyć się przed ryzykiem niewypłacalności kontrahentów.

Kredyt inwestycyjny dla firm – na czym polega?

Jak już wiesz, kredyt inwestycyjny dla firm, możesz przeznaczyć na cele związane z rozwojem firmy. Głównym założeniem tego zobowiązania jest wsparcie przedsiębiorców w rozwoju działalności. Ten rodzaj finansowania wyróżnia się przede wszystkim dużą dostępnością wysokich kwot. Co ważne, okres spłaty może wynosić nawet 20 lat. Maksymalna wysokość zobowiązania jest jednak określana indywidualnie na podstawie możliwości finansowych danej firmy. W niektórych przypadkach banki nie ustalają górnej granicy wysokości kredytu inwestycyjnego. Żeby jednak otrzymać kredyt inwestycyjny, musisz posiadać wkład własny. Najczęściej wynosi on od 20 do 30 proc. wartości inwestycji. Pamiętaj, że im wyższy wkład własny, tym lepsze warunki kredytowania możesz uzyskać.

Kredyty dla firm – podsumowanie

Na rynku istnieje wiele produktów skierowanych do firm. Banki chętnie wspierają przedsiębiorców, jednak najwięcej zobowiązań przeznaczonych jest dla przedsiębiorstw, które już mają ugruntowaną pozycję na rynku. Są jednak także rozwiązania skierowane dla początkujących firm – czyli kredyty na start. Dodatkowe środki z kredytów firmowych, w zależności od produktu, możesz przeznaczyć na rozwój bieżącej działalności firmy oraz inwestycje, które pomogą Ci wzmocnić pozycję wśród konkurencji.